📉 금리 인하, 채권이냐 주식이냐? 해답은 조합!

💡 금리 하락기, 수익률을 극대화하는 포트폴리오 비법

🛡️ 불확실성에도 버티는 방어+성장 전략

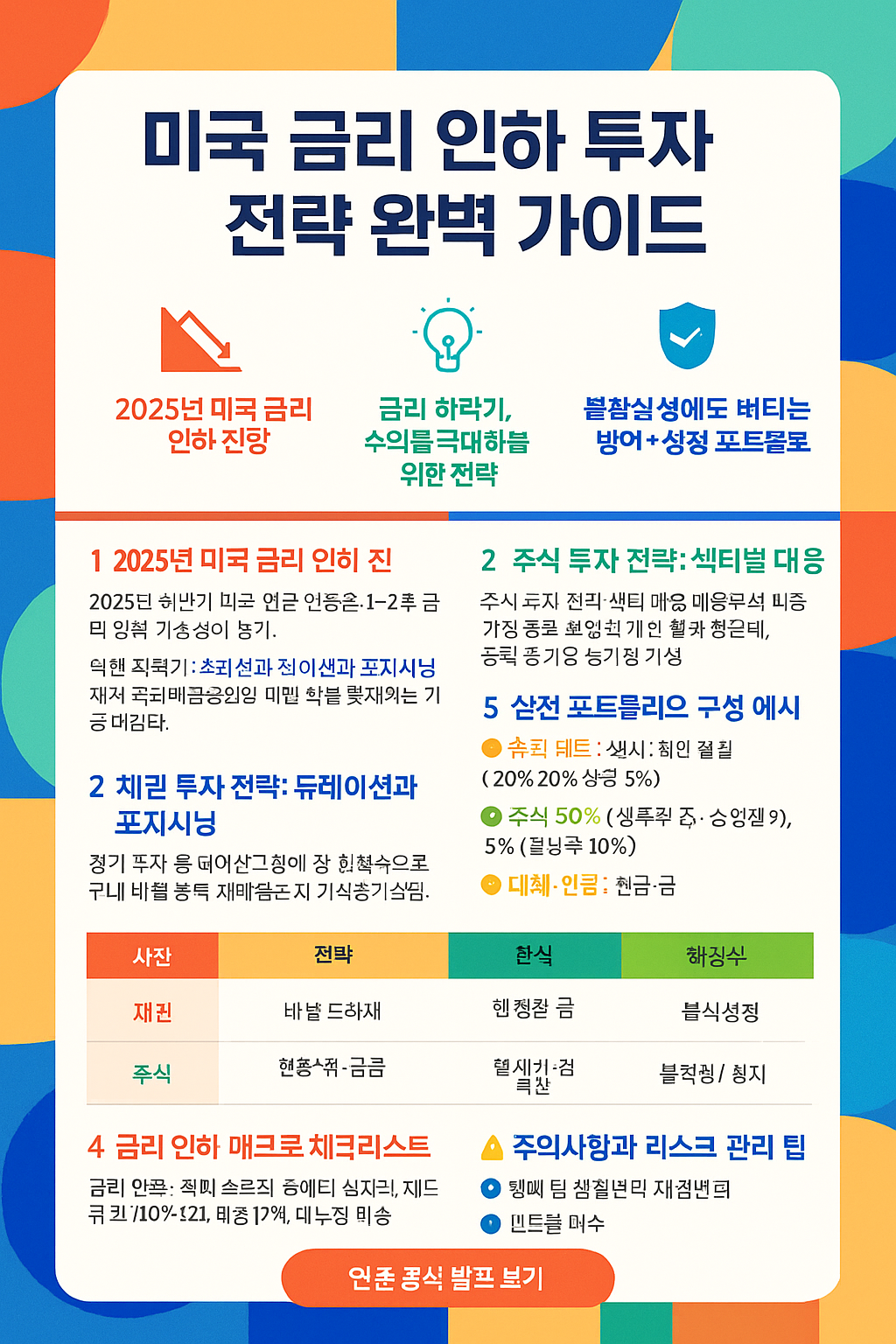

- 2025년 미국 금리 인하 전망

- 채권 투자 전략: 듀레이션과 포지셔닝

- 주식 투자 전략: 섹터별 대응

- 금리 인하 매크로 체크리스트

- 실전 포트폴리오 구성 예시

- 주의사항과 리스크 관리 팁

1. 2025년 미국 금리 인하 전망

2025년 하반기 미국 연준(Fed)은 1~2회 금리 인하 가능성이 높게 점쳐지고 있습니다. 9월 첫 인하 시그널이 강하며, 물가 안정과 경기 둔화를 동시에 고려하는 모양새입니다. 다만 장기금리는 재정적자와 국채 발행물량, 구조적 인플레이션 요인 때문에 쉽게 떨어지지 않을 수 있습니다. 즉, 단기금리는 내려가도 장기금리는 버티거나 오히려 오를 수 있어 ‘수익률 곡선 스티프닝’이 발생할 가능성이 있습니다.

2. 채권 투자 전략: 듀레이션과 포지셔닝

금리 인하 국면에서는 채권 가격이 상승하므로 듀레이션이 긴 채권일수록 수익률이 높습니다. 하지만 장기금리 반등 위험이 있어 바벨 전략(단기+중장기 혼합)으로 리스크를 분산하는 것이 좋습니다. 예: 단기채(현금성 20%) + 중기채(15%) + 장기채(5%) 구성으로 시장 방향에 맞춰 리밸런싱합니다.

3. 주식 투자 전략: 섹터별 대응

과거 금리 인하 사이클에서 방어주(헬스케어, 필수소비재)는 안정적으로 수익을 냈고, 성장주·스몰캡은 자본비용 하락의 수혜로 강세를 보였습니다. 유틸리티, 리츠 등 배당주는 장기금리 흐름에 민감하니 변동성 대비 필요.

| 자산 | 전략 | 비고 |

|---|---|---|

| 채권 | 바벨 전략 | 단기+중장기 병행 |

| 주식 | 방어주+성장주 | 헬스케어, 필수소비재, 기술 |

| 대체 | 현금·금 | 불확실성 대비 |

4. 금리 인하 매크로 체크리스트

점도표·회의 일정, 수익률곡선(T10Y–T2Y), 국채 발행 스케줄을 반드시 확인하세요. 특히 수익률곡선이 플러스로 전환·확대되는 ‘스티프닝’은 채권 전략 수정 신호입니다.

5. 실전 포트폴리오 구성 예시

예시(추천 아님): 채권 40%(단기 20% + 중기 15% + 장기 5%), 주식 50%(성장주 25% + 방어주 15% + 스몰캡 10%), 대체·현금 10%.

6. 주의사항과 리스크 관리 팁

- 행사·회의 일정 미리 캘린더에 등록

- 포트폴리오 듀레이션 모니터링

- 섹터별 비중 사전 설정

결론

미국 금리 인하기에는 채권·주식 모두 기회가 있지만, 장기금리 움직임을 반드시 고려해야 합니다. 듀레이션 조절과 섹터 다변화가 핵심이며, 이벤트 리스크를 분할 진입으로 대응하세요.

자주 묻는 질문 (FAQ)

결론

미국 금리 인하기는 채권과 주식 모두에 기회를 제공하지만, 장기금리 흐름과 매크로 환경을 반드시 함께 봐야 합니다. 듀레이션 관리, 섹터 다변화, 현금 비중 유지라는 세 가지 원칙을 지키면 변동성 속에서도 안정적인 성과를 낼 수 있습니다.

지금 바로 할 일은 간단합니다. 연준의 회의 일정과 점도표를 체크하고, 보유 자산의 금리 민감도를 분석한 뒤 포트폴리오를 재정비하세요. 금리 변화는 위기이자 기회입니다.

카테고리: 금융 · 투자